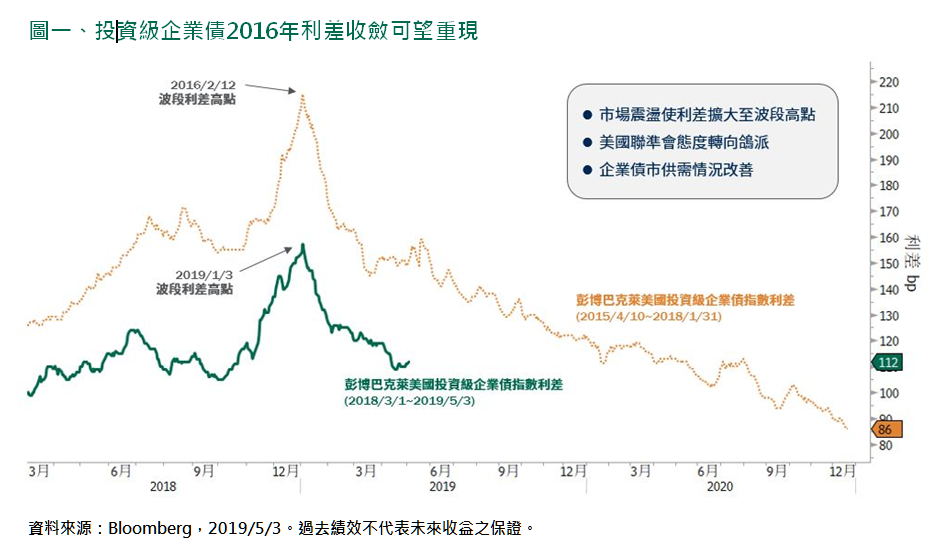

三利多齊拱 美國投資級債後市看旺

柏瑞美國雙核心收益基金經理人 李育昇

美國與中國貿易戰砲火再升級,造成金融市場波動度加大,在風險趨避的氛圍之下,近一周以政府債及投資級債的表現較好。在美國聯準會(Fed)與歐洲央行(ECB)鴿派論調下,資金延續「流出股市,流入債市」趨勢,其中以流入投資級債金額優於其他券種。美國投資級債具備三大利多因素,包含:資金面支撐、利率風險轉低與美國企業獲利況狀優於預期,未來利差將有機會進一步收斂。

投資級債買盤穩健

在資金方面,資金持續回流債市,其中已經連續16周流入投資級債,根據美銀美林證券報告顯示,至今年五月,在收益需求下,資金持續回流投資等級企業債,2004年至2019年累計金額來到歷史高位,突破8000億美元,預估未來一年流入投資級債累積金額可望進一步再攀升。

在聯準會動向方面,今年三月之後,聯準會論調轉為相當鴿派,使得美國十年期公債殖利率一舉調至2.5%之下,近期也維持在相對低檔震盪,預估未來三到六個月內,美國十年期公債殖利率有機會維持在2.35%至2.65%間震盪;中長期來看,則有機會持續走低,甚至如果美國與中國關稅議題持續白熱化,造成經濟成長前景預期更走緩,有可能促使聯準會進一步降息,則可能再進一步走更低。

短線來看,近期市場認為聯準會年底有超過五成機率的降息,不過觀察今年聯準會5月的會後聲明來看,聯準會主席鮑威爾仍認為通膨趨緩是暫時性的事情,預估今年聯準會應維持不升息但不降息的策略。若要有進一步降息,需觀察美國薪資數據是否出現明顯走低,以及貿易戰升級程度是否明顯超出聯準會預期。

另外,留意到美國聯準會近期能操作的工具除了基準利率之外,還能透過調整銀行準備金的方式來鬆緊市場資金狀況,未來也有可能會以調降銀行準備金的方式,使銀行資金流入市場,使資金面更為寬鬆。

有資本利得空間

整體基本面來看,美國經濟相對穩健,第一季GDP成長率更明顯優於市場預期,舒緩市場過去擔憂經濟衰退的氣氛,不過觀察到一些重要指標,如:企業固定投資在往下走低,同時企業存貨也在走高,提醒投資人樂觀看待未來經濟成長時,仍應保持審慎的態度。

展望後市,觀察美國標普500指數的企業儘管因基期效應,使市場對於成長預估推測較低,但多數仍表現較市場預期好一些,成長趨勢預期不變,加上觀察到日本、歐洲等國利率水準仍明顯低於美國,使得美國投資級債資產收益率對這些投資人仍具吸引力,供需情況可望進一步改善,看好美國投資等級債利差有潛力,提供同時掌握投資級債的價差與息收的機會。

接下來固定收益資產的漲勢或許不會像年初以來這般強勁,不過只要聯準會鴿派立場不變,應能讓固定收益資產有良好發揮;同時隨著景氣循環逐漸往末端靠近,投資人可多加留意投資級債的配置機會,讓投資組合能更好地分散風險。