負利率代來臨,特別收益資產是良藥

柏瑞投信產品發展及投資顧問部副總 林炳魁

美國聯準會(Fed)9月宣布再調降基準利率1碼(0.25%),為今年來第二次降息。FOMC會後聲明對於經濟情勢的評估沒有太大改變,降息是基於全球經濟情勢帶來的風險以及通膨偏弱。除了美國降息之外,中國央行之前已經降準、歐洲央行(ECB)也頒布大規模的寬鬆方案,新興國家像是巴西、印度等都已開始降息,由此可見降息已經成為全球趨勢。

隨著全球吹起降息風,包括歐洲、日本都已經出現負利率債券,而根據Bloomberg統計,收益率為負的債券餘額在全世界已經超過16兆美元,與今年初相比增加2倍,占全球整體債券規模也上升到25%,而且還在持續增加中。

在利率越來越低、甚至負利率的大環境下,對於有穩定息收現金流的投資人來說,尋求殖利率相對較高的收益型資產已經成為當務之急。放眼望去,當今殖利率相對較高的高收益債和特別股,將是投資組合中不可或缺的核心配置。

高收益債初級市場 供不應求

雖然中美貿易紛爭不斷、地緣政治局勢不穩、全球景氣趨緩,不過今年來高收益債指數和特別股指數(高收益債指數,採用美銀美林全球高收益債券指數;特別股指數,採用美銀美林固定利率特別股指數。統計至2019/9/30。)的表現可圈可點。雖然2018年高收債的新券發行量為過去幾年最低,然而今年新券發行巿場已逐漸回溫,資金亦持續流入高收益債市場,顯示市場需求已在轉強中。

此外,美國經濟短期內並無轉為衰退的隱憂,隨著投資人風險偏好度提升,高收債9月初級市場已重拾發債熱度,市場開始出現供不應求的情況。此外,全球主要央行已開始調整貨幣政策以支持經濟成長,高收債違約率仍處低檔,將對全球高收益債的價格提供支撐,在年底前可望進一步推升全球高收債的價格。

在特別股市場方面,9月初以來,由於美債殖利率反彈,特別股ETF短期資金出現流出,不過現在已經止穩。而全球中長期利率走低的趨勢不變,特別股價格可望持續受到資金流進的帶動下走高,特別是近期新發行較高票息的特別股。

此外,發行特別股的諸多產業基本面仍維持強勁,特別是經過監管機構提升控管水準的金融產業,將足以抵擋再一波的經濟衰退衝擊。就價值面來看,特別股的評價面仍合理,雖然短中期的價格波動可能上升,但中長期的展望仍然正向。

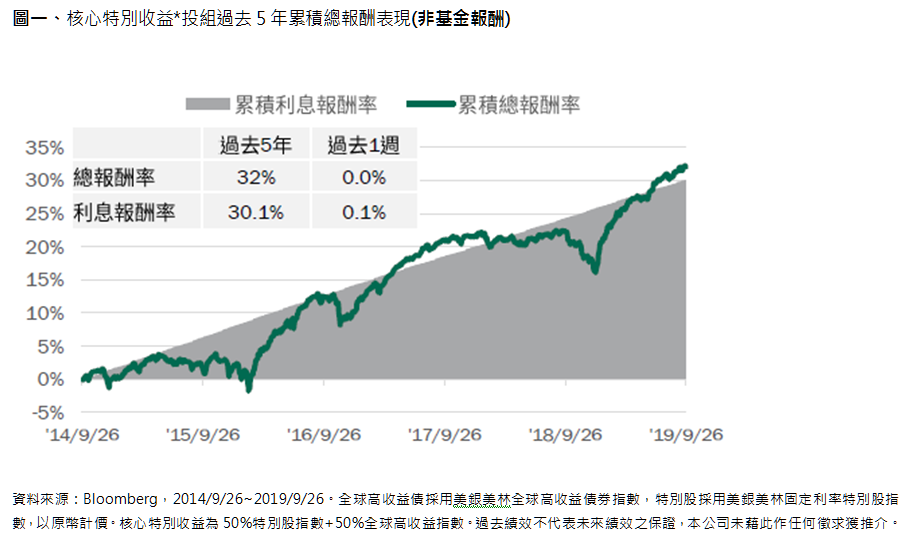

指數長期趨勢往上 才是關鍵

雖然全球高收益債指數和特別股指數今年來持續走高,不過由於「收益型資產」的價格特性就是,以股息或債息的收入為主要的收益來源,因此會不斷的累積息收,就會帶動指數趨勢是長期往上。現在的指數高點,長期看來,很有可能是未來的低點,所以中長期的投資人不必陷入指數點位高低的迷思。

展望未來雖有許多不確定性存在,但仍可跟隨Fed和其他央行寬鬆的大方向,做好資產配置,而首要原則就是聚焦「特別收益」,就是以高收益債、特別股作為投組的核心資產,來因應全球低利率環境的來臨,但仍須留意特別股和高收益債市仍有波動風險。

*高收益債指數,採用美銀美林全球高收益債券指數;特別股指數,採用美銀美林固定利率特別股指數。統計至2019/9/30。