產業及投資趨勢

台新北美收益資產證券化基金經理人 李文孝

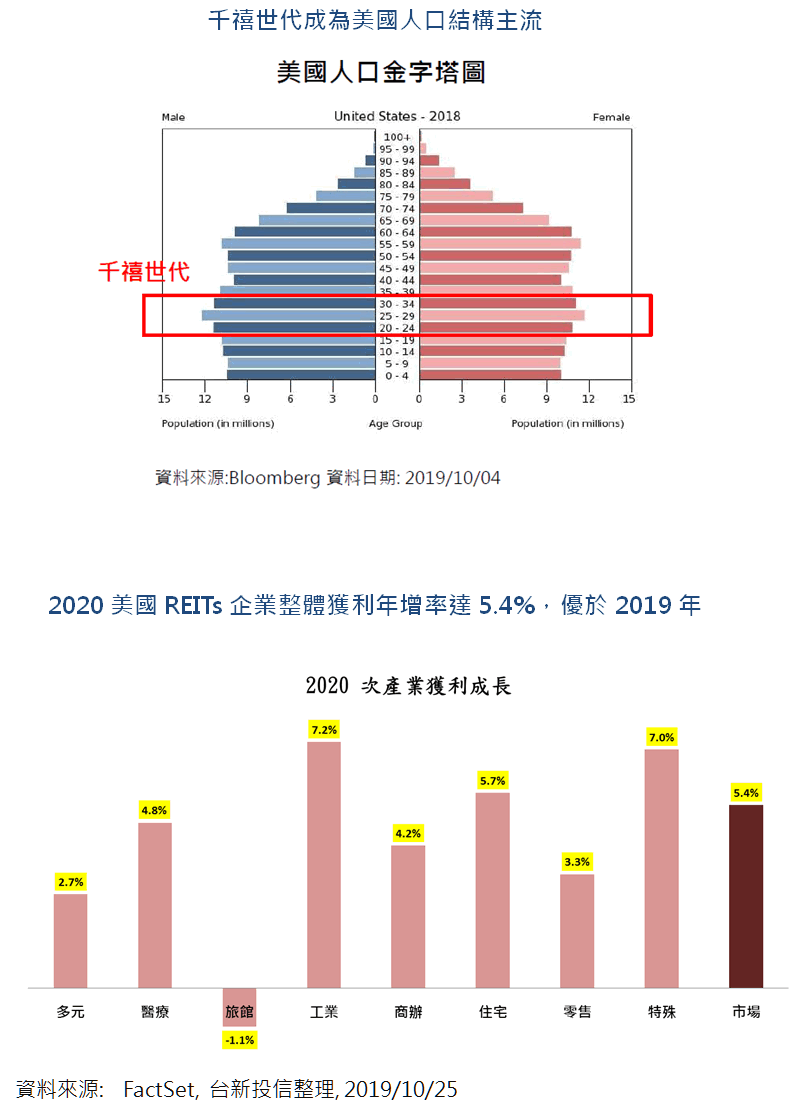

千禧世代成要角 美國REITs商機大爆發

1980~2000出生的千禧世代成為目前美國人口金字塔主流,由於千禧世代開始步入成家階段,也逐漸成為消費市場的主力,對於購屋、數位生活應用的行動支付、物流倉儲、資料中心等需求大幅增加,將引爆REITs後市龐大商機,建議美國REITs可以進行中長線佈局,迎接長多漲升行情。

千禧世代的崛起,使得美國人口結構及消費型態產生重大轉變,帶動REITs新的成長動能。就住宅市場而言,千禧世代經濟實力提升後,對於購屋及租屋需求皆明顯上揚,對不動產的價格帶來支撐;在物流倉儲方面,千禧世代也造就網路購物當道,因而產生龐大的物流倉儲需求;在資料中心方面,千禧世代大幅使用雲端運算,需要大量資料儲存空間,使得資料中心供不應求。這些趨勢,皆有助於REITs產業的蓬勃發展。

Fed利率政策大轉彎 美國REITs資金湧入

美國REITs除了擁有長線千禧世代帶來的長線利多外,目前大環境亦利多匯集,首先,是利率政策的大轉彎,REITs前三年表現不如預期,主要受到Fed升息政策所壓抑,今年開始,Fed貨幣政策由升息轉為降息,今年來已降息三次,在利率走低下,促使資金轉往具高息收優勢的REITs產品,美國REITs股利率達3.4%,較美國公債殖利率高出170bps以上,超出歷使平均水準的130bps,深具吸引力,REITs過去幾年因升息而價值被低估,今年資金已開始轉進,累積超過40億被動資金流入,有利於後續評價將持續回升。

Fed除了今年進行三次降息動作外,預計從2019年10月中旬至11月中旬開始,初始以每月約600億美元價格購進短期國債,該計畫至少持續到2020年第二季,新一輪輕量版QE正式啟動,美債殖利率大幅反彈機率不高,估計未來一季美國十年期公債殖利率將在1.6-1.9%震盪,利率環境持續有利美國 REITs長多格局。

美國REITs基本面大幅改善 提供下檔支撐

另外,美國REITs基本面也大幅改善,第三季企業財報整體優於預期的比例來到60%,是近幾年最高一季,低於預期的僅15%,其中住宅、工業、商辦最好,整體市場2020年預估獲利成長5.4%,較今年4%高。目前美國住宅供需情況改善,租金有加速現象,2020年供給持續下降,有利承租率與租金續升。工業受惠電商消費的需求,租金與獲利率不斷上升,表現在所有產業中是最穩健的。商辦在就業穩定與供給下降下開始復甦,尤其西岸科技與生技相關的商辦需求明顯強於東岸,2020年景氣好轉下,商辦有機會展開落後補漲行情。

整體而言,目前美國REITs市場整體NAV仍是折價格局,評價相對低檔,未來一年的本益比約20倍,股利率達3.4%,與公債高達170bps的利差,不論成長性、股利率、評價面皆深具吸引力,可望獲得長線投資人、退休基金或大型機構法人青睞,支撐買盤。