給三大理由、為何應該投資特別股!?

富蘭克林華美特別股收益基金(本基金之配息來源可能為本金)經理人 余冠廷

美國聯準會Fed一如預期的在台灣時間5月4日凌晨2點半公布FOMC會議結論,第十次升息,市場利率再調整為5.00~5.25%水準,現在這個時間點,經濟成長溫和和通膨數據下修,但股市由於利率高點,動能似乎不足,該投資甚麼商品,為何要推薦特別股收益基金。

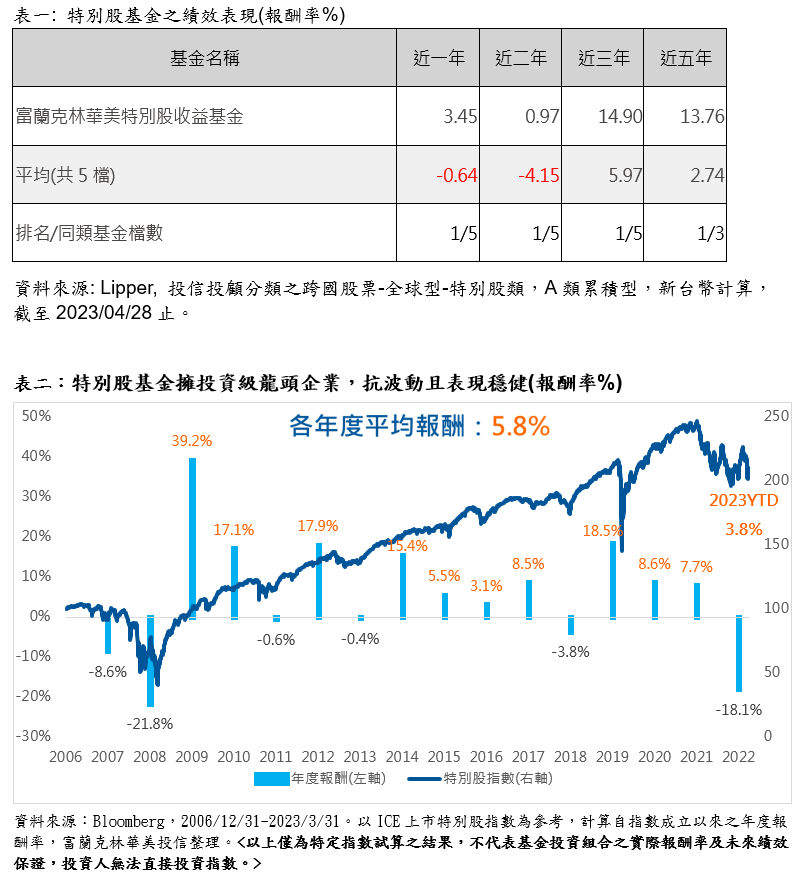

就現階段而言,認為2023年第二季至第三季之間應該投資特別股,有三大理由。第一、追求穩健,特別股介於股票與固定收益中間,是攻守兼備的選擇之一。第二、同樣高評等,特別股的孳息更高,有勝過公債與投資等級債券產品。第三、經得起多空考驗,經歷多次金融海嘯等空頭來襲,可以長期投資不用擔心,且長期平均年報酬率可達5.8%。(見下圖)

先從目前的經濟環境來分析,我們看到目前是升息的尾聲,全球市場經過美國聯準會近兩年來鷹派10次的調升10年期公債殖利率,市場利率已經來到5%以上水準,為了抑制高通膨,聯準會不惜以積極的升息策略,來壓抑高漲的物價指數,也造就今天經濟軟著陸或是不著陸的討論。

而就目前的美國核心消費指數CPI來看,鷹派升息的結果,確實讓核心消費指數逐月下滑,三月份來到5.6%,預估2024年第一季有機會降到3%以下的水準。在這樣高通膨的環境下,投資就變得相對不容易,因此掌握收益率、降低投資組合的波動度,就是首要策略,我們認為特別股有具備這樣的特性,有助於提升投資組合的穩定性,才建議應核心持有。

若利用特別股基金作為資產配置核心,能夠降低純粹股票的波動性,並可提升收益率,一舉兩得。

再者,根據彭博資訊,美銀美林ICE特別股指數回溯過去20年,特別股指數走勢穩健,儘管市場曾經遇上2008年金融海嘯、2010年歐債危機、2019年後的Covid-19疫情,對特別股這類型資產的表現也無礙,儘管當下影響修正,但長期走勢向上不變,且各年度平均報酬率達5.8%

龍頭企業報酬率較高 投資人必備資產

進一步分析,這類特別股收益基金主要是投資於大型金融保險股、公用事業及具有穩健現金流的電信業、能源業,這些優質「龍頭企業」擁有「投資等級信評」的企業認證,儘管2023年美國或全球經濟成長率皆有下修,但此類龍頭企業的現金流與股東權益報酬率較高,仍為各類投資人都必備的資產類別之一。

回顧今年以來,年初股市強勁反彈,但經過一波急漲,三月初遇到美歐區域性銀行爆雷,股市隨即出現修正;回歸基本面,美國經濟數據表現不如預期下,今年難免擔心市場波動,因此,我們也建議,今年第二季不妨以「降低資產配置的波動度、提升收益率」為首要策略,建議宜利用特別股與非投資等級債券為核心,並酌量搭配AI新科技與中國A股作為穩健布局的策略。