抗通膨、追趨勢,未來世代REITs有「利」道

凱基未來世代關鍵收息多重資產基金(本基金之配息來源可能為本金)經理人 葉菀婷

今年3月中美國聯準會決議升息一碼,加上俄烏戰事延續帶給通膨更多壓力,市場預期通膨的高水位將維持到今年中。通膨來襲,錢該擺哪,是投資人最關注的話題。其實,美國經濟體質仍走在復甦軌道上,聯準會的緊縮政策仍將有序進行,此階段投資人可利用多重資產題材,不僅兼顧分散配置、抵禦通膨,亦有助於提升投資效率與跟上投資趨勢。

納入REITs,兼顧抗通膨與提高防禦力

為何要投資REITs?一般投資人購地置產需要大筆資金,且買入不動產後的流動性較低,也較不容易靈活運用;由於REITs資產屬於內需驅動產業,其表現相對不受地緣政治風險干擾,而且投資金額較低,也較能維持流動性,當遇到像租金調漲、房產增值、倉儲供不應求而提高租金等時,不僅是投資人增加另類收租金的選擇,也展現REITs資產較具恆定性的現金流,因此常被視為抗通膨資產之一。

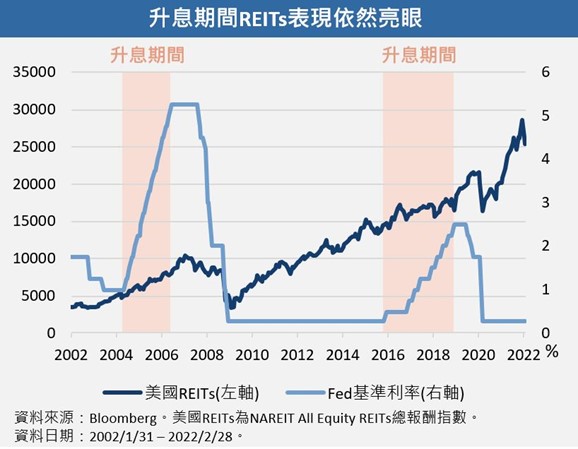

依照過去經驗,2002~2022年之間遇到美國聯準會升息期間,房價及租金伴隨著通膨上升,支撐REITs企業獲利動能增加,也提供美國REITs走升的表現空間(見圖);伴隨目前美國景氣持續復甦、缺工缺料等供應鏈問題仍是推升通膨的主因,更建議投資人可以透過REITs搭配趨勢股票組合而成的多重資產題材,提高投資組合的投資效率。

挑選結構性受惠REITs,未來趨勢有利可趁

伴隨COVID-19疫情衝擊到傳統REITs產業,像是辦公大樓、零售、一般旅館等受到產業結構性影響而復甦力道疲弱,反觀近期受市場青睞的產業如:物流REITs、倉儲REITs、科技REITs(包含通訊電塔、數據中心等)有趨勢加持,受到地緣政治的衝擊也相對輕微,加上無論是虛實整合的元宇宙題材,或是在全球各地區物流倉儲供不應求下,先進者具備競爭優勢,均可望挹注物流或倉儲題材擴增收益空間,都提供結構性受惠的益處。

資料中心REITs與通訊電塔REITs等題材在疫情反覆升溫之際,透過居家辦公、遠距工作與遠距教學等需求頻繁增加下,數據量與用電量的商務應用也更加頻繁。此外,根據BofA日前調查,北美數據中心用電量2016年為3,893兆瓦,預期2022年將成長逾兩倍達到9,129兆瓦(註1),加上未來全球各國與各產業走向數位化競賽,將更仰賴通訊電塔REITs及資料中心REITs這兩大基石,因此,這類題材長線表現值得期待。

高通膨時代下,建議投資人在資產布局上納入未來世代REITs(註2),像是科技REITs、倉儲REITs、新型態住宅REITs等題材可望掌握趨勢浪潮,不僅可建構實質資產防禦力,也能為投資組合增添長線超額報酬的機會。

註1:資料來源:BofA,凱基投信整理。資料日期:2022/1/10。

註2:資料來源:Cohen & Steers,未來世代REITs包括科技REITs、倉儲REITs、新型態住宅REITs。其中科技REITs包含通訊電塔+資料中心REITs;倉儲REITs包含工業+自助倉儲REITs;新型態住宅REITs包含行動模組住宅+獨立式住宅+醫療保健REITs。凱基投信整理。資料日期:2022/3/31。