退休潮?

幾歲

才能退休?

退休後

仍需要負擔家計!

李先生從事私校教職工作逾十年,目前已年近40歲,他有感於近期新聞提到教職員出現退休潮,也聽聞不少人退休後仍需要負擔家計,他正盤算著幾歲才能退休?

其實類似李先生一樣,很多即將步入中年階段的上班族,肩上都有沉重的家計負擔,同時也有準備退休的壓力,每當薪水入帳,要兼顧生活開銷與退休儲蓄,壓力的確不輕!

然而退休準備是長遠之計,尤其現代人愈來愈長壽,所以還是要愈早開始執行、才能在屆齡退休前做足周全的準備。

退休後生活

不讓高齡成隱憂

退休潮?

幾歲

才能退休?

退休後

仍需要負擔家計!

李先生從事私校教職工作逾十年,目前已年近40歲,他有感於近期新聞提到教職員出現退休潮,也聽聞不少人退休後仍需要負擔家計,他正盤算著幾歲才能退休?

其實類似李先生一樣,很多即將步入中年階段的上班族,肩上都有沉重的家計負擔,同時也有準備退休的壓力,每當薪水入帳,要兼顧生活開銷與退休儲蓄,壓力的確不輕!

然而退休準備是長遠之計,尤其現代人愈來愈長壽,所以還是要愈早開始執行、才能在屆齡退休前做足周全的準備。

退休族

退休族 可能比想像的活得更久

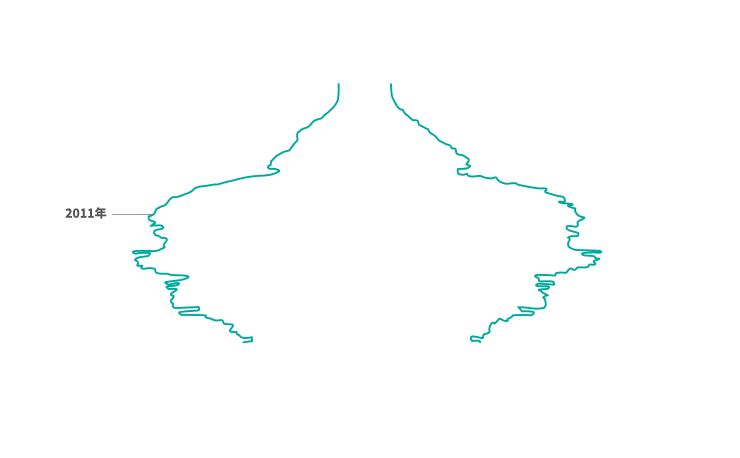

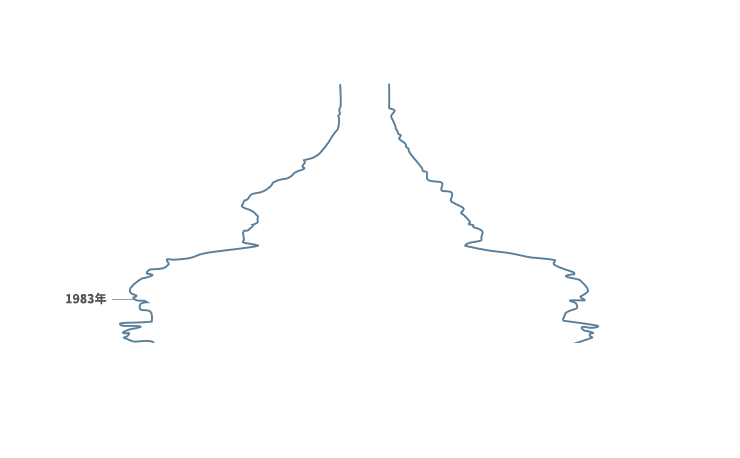

與10年前相比,國人平均餘命男性與女性分別增加2.51歲及2.82歲,男性平均每年增加近0.2歲、女性平均每年增加近0.3歲,且有持續逐年成長的趨勢,這表示國人的壽命愈活愈長。

根據內政部最新公布的「國民生命表」,民國104年的國人平均餘命當中,男、女性分別為77.01歲及83.62歲,如果依照法定退休年齡65歲來看,男、女性退休後的生活平均有10~20年,如果壽命比預期更久、或超過國人的平均壽命,長壽風險緊接而來,勢必面臨退休金不足或不夠用的問題!

因此,最簡單的算法,便是不論規劃何時退休,未來至少要準備足夠活到85歲的退休金,並且納入長壽風險考量,而選擇愈早退休,須準備的退休金也就愈多。

下一代

下一代養不起的未來

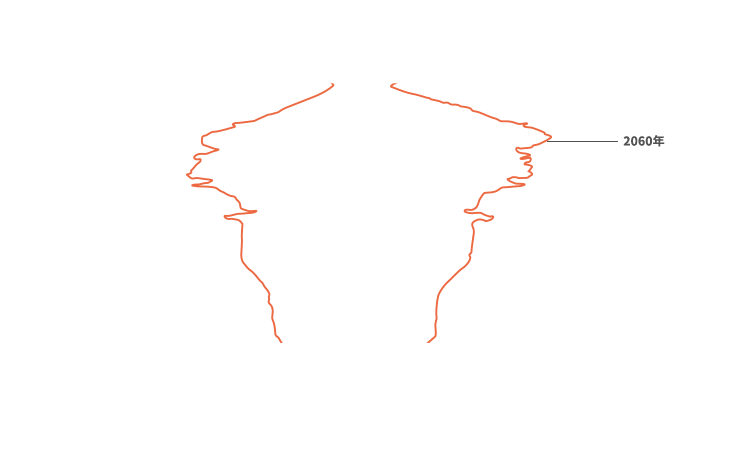

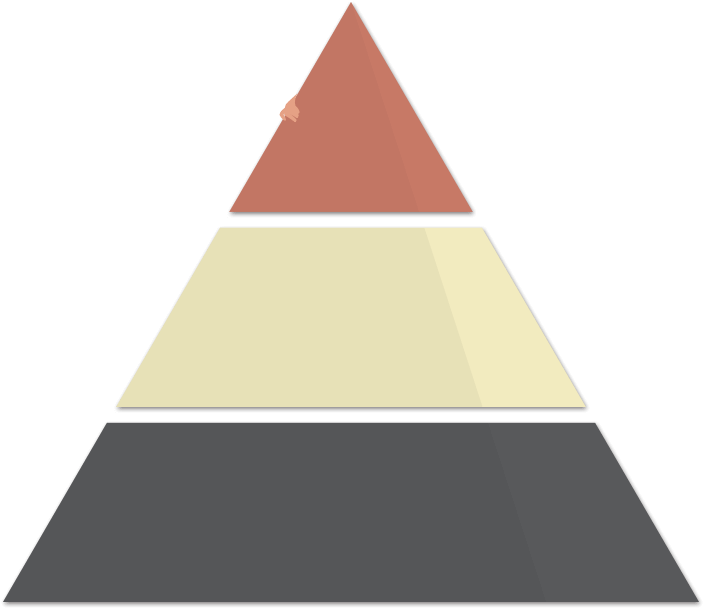

台灣人口結構走向高齡化,未來勞動人口將會逐年減少,根據經建會推估,2060年勞動人口數將大幅減少、使人口結構金字塔將轉變為「倒金鐘」的型態,代表70歲以上的人口佔比將成為最大宗,社會負擔相對較重。

隨著少子化時代來臨,扶老比也將急速攀揚。根據內政部統計,截至民國104年底,台灣扶老比16.9,也就是說,平均5.91個年輕人就要共同分擔扶養一個老人,而與世界各國相比,台灣的老化指數92.18,均呈現逐年增加的趨勢。

從扶老比數字逐年上升來看,台灣年輕人未來要承擔的經濟重擔將日趨沉重,加上政府舉債壓力也將落在年輕世代肩上,要達到安養天年的理想境界,提前養「金」防老將是可靠的方式。

通膨隱憂

累積退休金不能單靠存款

另外,退休理財也要留意通貨膨脹吃掉未來的退休金,尤其在低利環境下,銀行定存一年期的利率僅逾1%,但通貨膨脹率已攀升破2%,長期的物價上漲將蠶食掉未來的退休金。

因此,在了解退休後的目標與需求,進一步要開拓退休金財源時,一定要納入通貨膨脹的考量,也建議在可承受的風險範圍內,將退休金建構在不同的資產配置組合之中!

切勿將資金放在同一種資產裡,例如將資產完全放在銀行定存,在利率不敵通膨的現況下,未來這筆資產的實質價值勢必會縮水,較好的方法是透過不同類型的共同基金建立投資組合,既可分散投資風險又兼顧收益。

自行儲備退休金

提高所得替代率

上有老、下有小的青壯年三明治族群,在平日忙碌於生活家計之餘,可能還沒有意識到及早退休準備的必要性,或者可能陷入退休理財的壓力之中。

三明治族群容易碰到的狀況是,擔心每個月家庭開銷結餘不多,甚至是無暇研究行情,或是僅依賴單一退休金制度,卻忽略累積退休金的過程中,重押單一機制可能面臨的虧損風險以及退休金累積速度較慢或不足的疑慮。

所得替代率普遍不足

自行儲備更形重要

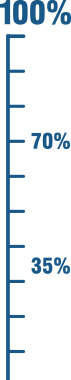

在現行勞退新制下,一名薪資4萬元的上班族,假設以每年薪資成長3%、勞退基金年報酬率為6%來計算,當工作滿30年退休,每月可領的退休金約23,000元,相當於所得替代率26%(註),但與世界銀行建議的所得替代率至少70%,仍有一段落差。

(註)資料來源:「勞工個人退休金試算表(勞退新制)」

https://calc.mol.gov.tw/trial/personal_account_frame.asp

資料來源:中華民國退休基金協會

自己準備

退休金

雇主給的退休金

勞工:勞退新制、舊制

軍公教人員:軍公教退休俸

私校教職員工:私校退撫金

政府社會保險給的退休金

勞工:勞保老年給付 公教人員:公教人員保險養老給付

軍人:軍人保險退伍給付 農民:老農津6000元

無勞保、農保、軍公教保險的人:國民年金老年給付

國人的退休金來源共分三大部分,第一是政府社會保險補助,第二是企業提撥的退休金,第三是個人自行儲備(詳見左圖)。

政府社會保險補助與企業提撥的退休金或許能滿足退休後的基本生活,但要達成無虞的退休生活,就不能忽略個人儲備退休金的部份。

因此除了參與政府提倡的自提,同時也應該找尋適當的投資工具,趁著薪資仍有調整、家庭收入仍有增長的階段,節約消費、加強儲蓄,讓時間協助資產增值,積極累積足夠的退休金,使所得替代率能夠接近或超過70%。

退休理財

從定期定額投資基金入門

開始執行退休理財時,建議投資人先扣除平日生活開銷、保險及緊急需求可能所需的資金後,剩餘的資金即可投入定期定額基金理財的行列。

定期定額投資共同基金,投資門檻低,每月只要3000~5000元起,相當於一天只要省100元的小錢就可以投資全球優質股債市,比起自行投資一張績優股票或債券動輒數萬元到數十萬元更為容易。

此外,每月進場投資時點分散,可以達到平均進場成本的好處,若能申請透過金融機構自動扣款投資,還可以達到強迫儲蓄的效果。只要投資期間夠長、掌握完整波段的漲幅,減低進場時點對於投資績效的影響,有機會能提高投資報酬。

退休財務規劃

從每月薪資提撥6%做起

高齡化是全球共通的現象,而退休金制度改革更是各國刻不容緩的議題。近幾年透過民間自主活動、退休金準備的教育推廣,國人已對退休金議題有更進一步的了解。

根據中華民國退休基金協會2016年所作的「退休規劃投資態度調查」,受訪者中計畫於60-69歲退休的比例最高,占有56.6%,相比四年前(2012年)的調查以51-60歲比例57.7%最高,顯示出國人逐漸體認只靠政府的社會保險及企業退休金,是無法在有限的時間內完成退休金準備,除非有完善的個人理財規劃,否則只好透過延後退休的方式,為自己的退休金爭取更多的時間因應。

多數國人認知

理想退休生活要靠自己

各國政府正研擬以延後退休年齡、提高保費、減少退休金發放等著手改革退休金制度,例如,德國已經決定在2029年前,逐步將退休年齡延後至67歲,德國央行甚至提出退休年齡應延後至69歲。

不過,單靠政府及企業的退休金僅能滿足退休後生活的基本保障,要達成世界銀行推估的理想所得替代率70%之退休生活,仍要靠自身努力。

所幸國人的認知提高,從2016年的退休金調查中可以看到,82.2%的受訪者承認退休財務規劃是自己的責任,且66.4%希望未來退休新制除了政府管理的保證收益基金外,也能開放勞工自己挑選投資標的。

自提6%退休金

享綜所稅優惠、2年定存利率收益保證

為了協助國人提早達成退休的財務規劃,依勞工退休金條例規定,勞工可以在每月工資6%的範圍內,個人自願另行提繳退休金,個人自願提繳金額可從當年度的個人綜合所得總額中全數扣除,甚至有可能使稅率往下調整一個級距。

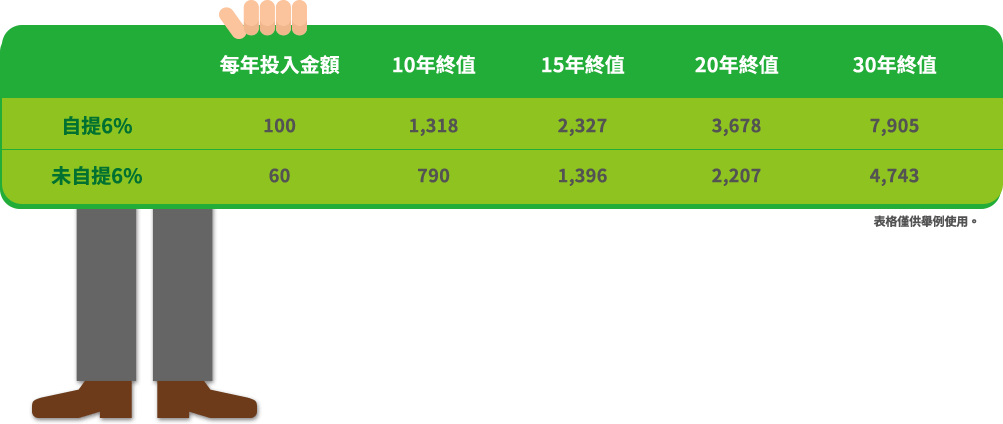

此外,該提撥的資金可參與政府代操,享有2年期定存利率的保證收益,隨時間的複利加乘效果,將可增加老年退休經濟生活的保障。從下圖可清楚看到,透過自提與沒有自提隨時間的累積,財富增值效果將有明顯的差異。

勞工每月自提退休金6%的好處

假設期初投資金額為100元進行每年提撥,未自提前的年所得稅率為40%,

且當年度的投資報酬率為6%,計算10年~30年後的投資終值。

免責聲明

您現正連結引向中華民國投信投顧公會無管理權之第三方網站,這些內容及連結僅係為方便及資料參考之用,您應自行決定是否使用該等外部網站。該等外部網站所提供之內容與本公會無關,且該等網站所提供之建議或意見亦非由本公會所提供,中華民國投信投顧公會對任何第三方網站之內容無控制權。本網站對該等外部網站內容之正確性、完整性、合法性及即時性並不作出任何擔保或保證。本網站亦不對您因信賴其他網站之內容所造成之任何損害負責。

若您同意上述之條款請按確定前往。

取消

確認